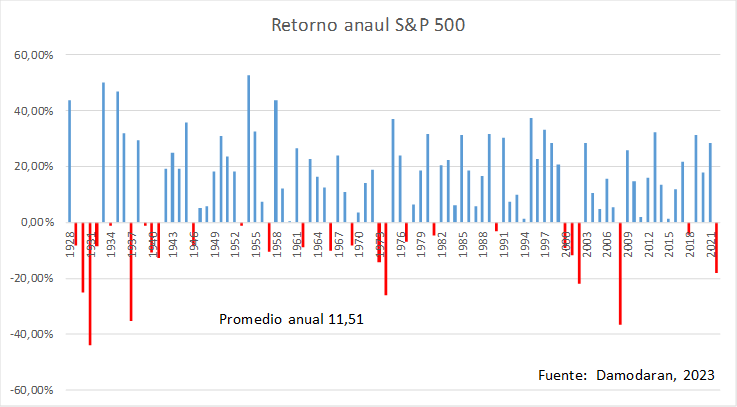

Uno de los instrumentos financieros más conocidos para invertir son las acciones. El propósito de invertir en estos instrumentos es la búsqueda de mayores retornos en comparación el retorno que se podría obtener en otra clase de activos. Al analizar los datos históricos se puede observar que el mercado de acciones, representado en el índice S&P 500, generó desde 1926 hasta 2022 un retorno promedio anual de 11,5%.

Hay que descartar que las inversiones en acciones están sujetas a una elevada volatilidad, ya que periodos de alzas pueden ser seguidos de años de caídas. No obstante, a pesar de la volatilidad, la inversión en acciones ha demostrado ser un vehículo de generación de riqueza en el largo plazo. Este retorno histórico fue superior al rendimiento alcanzado por otras inversiones alternativas como los bonos corporativos (6,96%), los bonos del Tesoro Americano (4,87%), el oro (6,48%) o sector inmobiliario (4,42%)1/.

Acciones comunes vs acciones preferentes

Existen dos tipos de acciones: Las acciones comunes son emitidas por las empresas para el financiamiento de sus operaciones. Estas se emiten a un valor par y constituyen parte del capital de la empresa. Las acciones comunes otorgan al tenedor la titularidad de una fracción del negocio, dándole participación sobre los dividendos futuros y derecho a voto sobre algunas decisiones corporativas como la elección de los directores, autorización para la emisión de nuevas acciones o la participación en fusiones o adquisiciones. .

Las acciones preferentes son emitidas por empresas que ya tienen acciones comunes en circulación. Estas otorgan al tenedor ciertos privilegios como una mayor participación en los dividendos y el cobro antes que las acciones comunes en caso de liquidación. A diferencia de las acciones comunes, las preferentes no tienen derecho a voto y tienen un menor potencial de apreciación debido a las características de emisión. Existen diversos tipos de acciones preferentes:

- Acumulativas: otorgan el derecho a cobrar dividendos devengados.

- Participantes: permiten recibir dividendos según el desempeño de la empresa.

- Convertibles: posibilitan el canje por acciones comunes.

- Ajustables: ajusta la tasa de dividendos al desempeño de otro activo de referencia, como por ejemplo al rendimiento de una letra del Tesoro.

- Rescatables: permiten al emisor recomprar la acción a un precio mayor que el valor de emisión.

En términos generales podría decirse que las acciones comunes tienen mayor potencial de valoración en comparación con las preferentes las cuales tienden a generar un mayor dividendo. No todas las empresas emiten acciones preferentes por lo que lo usual es invertir en acciones comunes.

Existen dos tipos de acciones, las comunes que otorgan titularidad de una fracción del negocio, le dan participación sobre los dividendos futuros y derecho a voto sobre algunas decisiones corporativas, y por otro lado las acciones prferentes que otorgan al tenedor ciertos privilegios como una mayor participación en los dividendos.

Política de dividendos

Los dividendos es la proporción de beneficios que la empresa distribuye a sus accionistas de forma regular. Estos son pagados en efectivo o en forma de acciones. Los dividendos en efectivo son considerados ganancia de capital y por ende sujetos impuestos en el periodo corriente. El monto dependerá de la política de dividendos establecidos por la directiva según el desempeño y objetivos del negocio. Un indicador comúnmente utilizado para analizar la proporción de dividendos pagados respecto a las ganancias de la empresa es el siguiente.

Una elevada razón indica que la empresa distribuye a sus accionistas una gran proporción de sus ganancias. Esto sucede generalmente cuando se trata de empresas consolidadas que cuentan con flujos de caja estables y que tienen un limitado nivel de crecimiento. Por lo general se trata de empresas asociadas a sectores de consumo defensivo, industrial, banca o de servicios públicos. Por el contrario, una razón baja significa que la empresa retiene sus utilidades con el propósito de acelerar el crecimiento. Estas empresas se les ubica en sectores como la tecnología, donde requieren un elevado nivel de capital para investigación y desarrollo o para pagar deuda.

De acuerdo con Dividend.com, un payout ratio entre 35% y 55% podría ser considerado apropiado para un inversor en búsqueda de un ingreso estable (dividendo). Se interpreta que en este nivel la directiva estaría balanceando de forma saludable entre los intereses de la empresa y de los accionistas. Mientras que un inversor en la búsqueda de acciones con potencial de apreciación (Valor) o de expansión (Crecimiento) podría considerar compañías una ratio menor (entre 0% 35%). Un payout ratio elevado (entre 55% y 75%), se considera que limita los recursos disponibles para destinarlos a gastos de capital (Capex2/ ). Niveles más elevados serían un indicativo de que la empresa no retiene utilidades y entrega la totalidad de sus ganancias a los accionistas, lo que podría llegar a ser insostenible en el largo plazo.

Riesgos diversificarles (No sistémicos)

Este tipo de riesgos son inherentes al tipo de negocio o empresa y pueden manejados mediante la diversificación de activos. Entre otros riesgos se pueden mencionar:

- Riesgo de negocio: Se refiere a la posibilidad de que la una empresa se vea afectada por factores propios del negocio como una baja en la demanda o por una mayor competencia, lo que impactaría los márgenes de utilidad y la política de reinversión. La medida de este riesgo es el denominado alpha, el cual mide la diferencia del retorno generado por la empresa y el retorno respecto al mercado o beta.

- Riesgo de liquidez: Se relaciona con la posibilidad de liquidación de un activo de forma inmediata y a un precio razonable a valor de mercado. Por ejemplo, acciones de pequeña capitalización son menos liquidas que las acciones de compañías de mayor capitalización. De igual forma, los instrumentos que se negocian fuera de mercado regulados (over-the-counter) son menos liquidas que las que se negocian en los mercados regulados.

- Riego regulatorio: es el asociado a cambios en normativas que impacten de forma negativa el negocio. Por ejemplo, cambios en una legislación laboral o ambiental.

- Ajustables: ajusta la tasa de dividendos al desempeño de otro activo de referencia, como por ejemplo al rendimiento de una letra del Tesoro.

- Riesgo de costo de oportunidad: representa el riesgo de que una inversión genere un retorno inferior en relación con otra inversión alternativa. Por ejemplo, comprar una acción y mantenerla sin lograr el retorno esperado.

Riesgos no diversificables (sistémicos)

Este tipo de riesgos derivan de factores del mercado que afectan de forma general a todos los activos y que no pueden ser evitados mediante diversificación. Ejemplo de estos riesgos se pueden mencionar los movimientos de tasas de interés, una recesión económica o un conflicto bélico. Entre otros se pueden señalar:

- Riesgo de tasas de interés: el movimiento en las tasas de interés es uno de los factores que más afecta el precio de las acciones. El mecanismo es simple. En la medida de que las tasas están más altas, el costo del crédito se eleva e incrementa el servicio de deuda de las empresas. De igual forma, el mayor costo del dinero eleva la tasa con la que se descuentan los flujos de caja futuros, reduciendo la valoración de las empresas.

- Riesgo inflacionario: Una mayor inflación afecta el precio de las acciones a través del aumento de los costos (materias primas y mano de obra), lo que reduce los márgenes de beneficios. Por su parte, la reducción de la capacidad de compra de los consumidores afecta la demanda, reduce las ventas y los márgenes de beneficios.

- Riesgo de mercado: se deriva de las fluctuaciones de precios de acuerdo al ciclo del mercado. En ciclos alcistas los precios de las acciones pueden subir por encima de las valoraciones según sus fundamentos, mientras que, en mercados bajistas, las cotizaciones pueden situarse por debajo de su valor subyacente.

Como se puede observar existen diversos factores, tanto sistémicos como no sistémicos, que afectan el valor de una acción. De allí la importancia de efectuar la debida diligencia, que consiste en analizar los fundamentos de cada empresa en particular y las condiciones de mercado que afectan el precio de los activos en general. Así mismo debe considerarse los objetivos de inversión, el plazo y del nivel de tolerancia al riesgo.

Debido a la volatilidad de corto plazo, es importante tener en cuenta que las inversiones en acciones deben hacerse con horizontes de mediano y largo plazo. Para minimizar el riesgo los gestores de portafolio recomiendan la diversificación y así evitar el riesgo de concentración. En esta línea, una estrategia que ha ganado popularidad es la inversión pasiva a través de índices cotizados en bolsa (ETF`s por sus siglas en ingles 3/ .

Resumen

Las inversiones en acciones generan un mayor retorno en comparación con instrumentos de inversión alternativos. Para ello se requiere una adecuada estrategia de inversión en función de los objetivos, el plazo y los niveles de aversión al riesgo. Los riesgos pueden ser reducidos mediante una adecuada metodología para para la selección y diversificación de los activos.

REFERENCIAS.

1/ Damodaran, 2023.

2/ Capex es el gasto de capital realizado por las empresas en propiedad, planta y

equipos con el fin de mantener el crecimiento del negocio.

MarketAnalitica